副業として働いているのですが、本業の会社にばれてしまいますか?

従業員個人としては、住民税の特別徴収税額を高額にしないよう、副業を業務委託契約に基づく雑所得にすること・確定申告時に住民税は「自分で納付」にすること、などの対応策が考えられます。しかし、地方公共団体や給与支払者(企業)の対応によっては、他の所得の状況がばれてしまう可能性は十分に考えられます。

1.言葉の意味を整理する

1-1.「副業」の意義

副業というとき、一般的には、「本業ほどは時間を割いていない仕事」という程度の意味ではないかと思います。契約形態としては、主に2つの選択肢があると考えられます。1つは雇用契約、もう1つは業務委託契約・委任契約等です。

1-1-1.雇用契約

雇用契約に基づく所得は、通常は給与所得として扱われます。副業の方が本業よりも単価が高く、本業より収入が多いという状況も想定できますが、一般的には、副業の方が収入は少ないものと推察します。もし、主たる収入でない場合には、源泉所得税は「乙欄」によって計算されることになります。

1-1-2.業務委託契約等

業務委託契約等による所得は、雑所得または事業所得として扱うこととなるかと存じます。原稿料・講演料等の一定の業務に対する報酬の場合は、所得税の源泉徴収の対象となり、その税率は10.21%(1回の支払における支払金額が100万円以下の場合)です。

※詳細は国税庁HPをご確認ください。

(参考)国税庁「タックスアンサー No.2792 源泉徴収が必要な報酬・料金等とは」

1-2.「本業」の意義

このテーマにおける本業とは、「主に時間を割いている仕事」という意味でしょう。個人事業として自ら確定申告を行う場合には、「ばれる」という発想には至らないでしょうから、雇用契約に基づいて給与所得を得ている状況を想定するものとします。

1-3.「ばれる」の意義

税務署や自治体など、ご自身の管理できない経路から、ご自身の本業以外の所得状況を、本業の給与支払者が知ることとなってしまうことが、このテーマにおける「ばれる」ということでしょう。

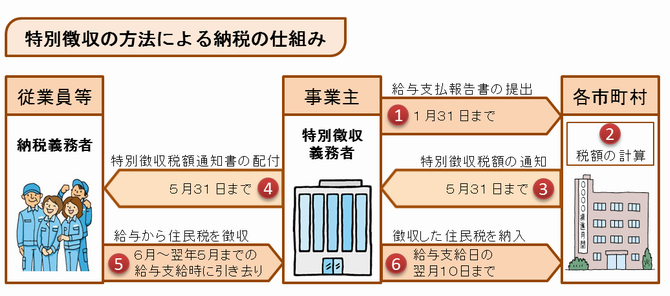

2.住民税の基本的な仕組み

どのように「ばれる」可能性があるかを正しく理解するには、住民税の基本的な仕組みについての理解が必要です。この章では、住民税の1年の流れについて概要をご説明します。時系列は、2024年1月〜12月に得た給与所得を前提にご説明します。

2-1.給与支払報告書

2024年1月〜12月の給与所得について、その給与の支払者は、従業員の住所地の市町村へ「給与支払報告書」を提出します。給与の支払者には「給与支払報告書」の提出が義務付けられており、在職している限りは、その金額の多寡にかかわらず(本業の会社も・副業の会社も)提出することになっています。

2-2.特別徴収義務者

市町村は、「給与支払報告書」や所得税の「確定申告書」により、従業員がどのような所得を得ているのかを捕捉し、住民税の税額を決定します。住民税は2024年1月〜12月の給与所得に対して課税される住民税は、2025年6月〜2026年5月にかけて徴収されます。

そして、住民税の金額のうち、給与所得に係る部分の住民税額については、特別徴収(給与からの天引き)の方法により徴収することとされています。

ここで着目すべきなのは、2箇所以上から給与所得を得ている場合に、特別徴収義務者として指定される給与支払者が1箇所にまとめられてしまうかどうかは、自治体ごとに判断によるという点です。

地方税法第321条の4第4項には次のような規定があります。

4 第一項の場合において、同一の納税義務者に対して給与の支払をする者が二以上あるときは、市町村は、当該市町村の条例によりこれらの支払をする者の全部又は一部を特別徴収義務者として指定しなければならない。この場合において、特別徴収義務者として二以上の者を指定したときは、給与所得に係る特別徴収税額をこれらの者が当該年度中にそれぞれ支払うべき給与の額に按分して、これを徴収させることができる。

「特別徴収義務者として二以上の者を指定」するかどうかは市町村の判断によることとされており、多くの自治体では、複数の特別徴収義務者を指定することはせずに、1箇所のみを指定して、副業分の給与所得に係る住民税額も、本業の給与支払者から支払われる給与所得から特別徴収することとしています。

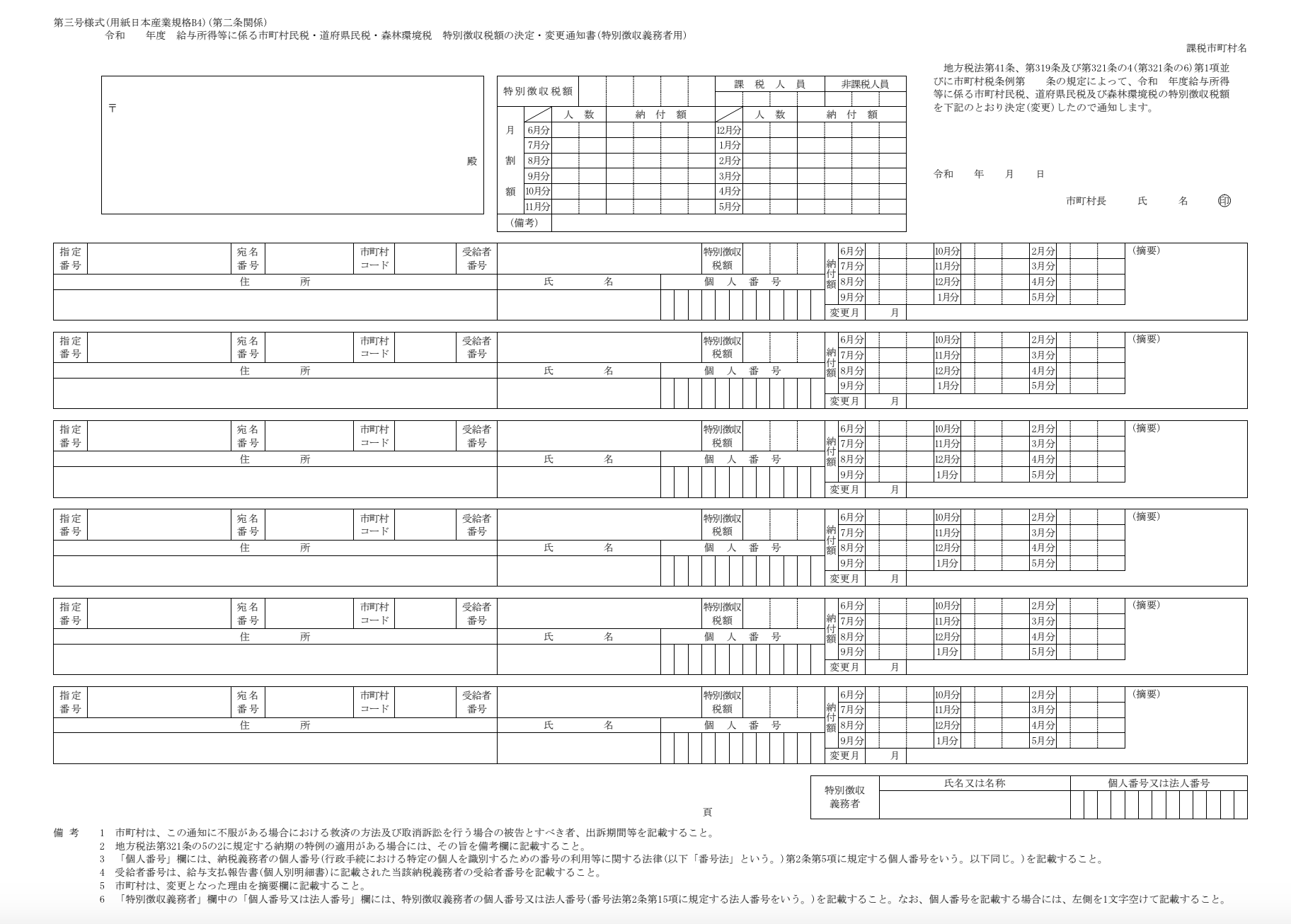

2-3.特別徴収税額決定通知書

住民税のうち特別徴収される金額は「特別徴収税額決定通知書」として、給与支払者に届きます。2025年5月中旬になることが多いです。

2-3-1.特別徴収者用(事業者用)

給与支払者(事業者)に届く「特別徴収税額決定通知書」はこちらです。

月ごとに特別徴収する住民税の金額が記載されています。

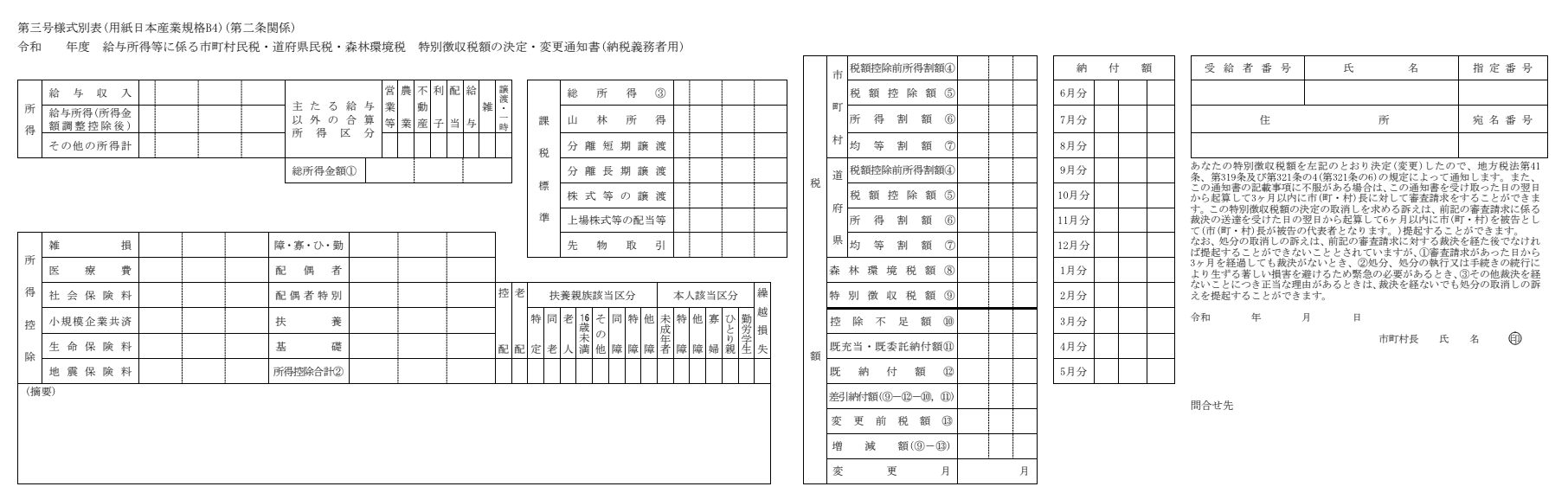

2-3-2.納税義務者用(従業員用)

納税義務者、すなわち従業員用の「特別徴収税額決定通知書」はこちらです。

給与収入の金額や、その他の所得、所得控除・税額控除の金額など、従業員の所得の状況がかなり網羅的に記載されています。

この従業員用の通知書ですが、特別徴収義務者である給与支払者宛てに届き、従業員は、給与支払者からこれを受け取ります。(この理解が重要です。)

3.どのようなときに「ばれる」か

3-1.雑所得(業務委託契約等)の場合

雑所得の場合は、給与支払者における特別徴収(給与からの天引き)の方法ではなく、普通徴収(自分で納付)の方法により住民税を納付することができます。そのため、特別徴収税額に反映させないことができます。

注意すべきなのは、2024年分(令和6年分)の確定申告における記載です。確定申告書第二表の下部には、「◯住民税・事業税に関する事項」という記載欄があります。ここで「自分で納付」を選択するようにすることが必要です。

地方税法第321条の3第2項には、次のような規定があります。

前項の給与所得者について、当該給与所得者の前年中の所得に給与所得以外の所得がある場合においては、市町村は、当該市町村の条例の定めるところによつて、当該給与所得以外の所得に係る所得割額を同項本文の規定によつて特別徴収の方法によつて徴収すべき給与所得に係る所得割額及び均等割額の合算額に加算して特別徴収の方法によつて徴収することができる。ただし、第317条の2第1項の申告書に給与所得以外の所得に係る所得割額を普通徴収の方法によつて徴収されたい旨の記載があるときは、この限りでない。

ここでいう第317条の2第1項の申告書とは、所得税の確定申告書を提出した場合には、所得税の確定申告書を指します(地方税法第45条の3)。そのため、所得税の確定申告書において「自分で納付」、すなわち普通徴収の方法によって徴収を希望する旨を表示することが必要です。

これによって、特別徴収税額から他の所得が存在することを推察されるという意味での「ばれる」リスクは回避することができます。

しかしながら、納税義務者用(従業員用)の特別徴収税額決定通知書が給与支払者に届くということは変わりありません。この点については「3-3.自治体による「秘匿措置」」、

「3-4.本業の会社担当者による要素」においてさらに詳しく解説します。

3-2.給与所得の場合

給与所得の場合は、給与支払者における特別徴収(給与からの天引き)の方法によるしかありません。市町村が複数の特別徴収義務者を指定する可能性はあまり期待できません。そのため、特別徴収税額が理論値より多いことにより、他の所得の可能性が推察されてしまう可能性があります。

確実にばれるかというと、必ずしもそうではありません。雑損控除や医療費控除など、年末調整外での所得控除がある場合には、給与支払者はその存在を知りませんので、他の給与所得による住民税額の増分に対して、雑損控除等による減分で相殺できれば、住民税額による影響が現れない可能性もあります。

同様の理由で、ふるさと納税等の寄付金で住民税額の増分をマスキングすることも可能でしょう(ふるさと納税による住民税の税額控除には上限がありますので、その点は注意して頂く必要があります)。

もし仮に、副業の給与所得によって増加する住民税額を、雑損控除や寄付金控除等々の理由により減殺することができたとしても、まだリスクはあります。

納税義務者用(従業員用)の特別徴収税額決定通知書が給与支払者に届くということは変わりありません。この点については「3-3.自治体による「秘匿措置」」、

「3-4.本業の会社担当者による要素」においてさらに詳しく解説します。

3-3.自治体による「秘匿措置」

納税義務者用(従業員用)の特別徴収税額決定通知書は、プライバシーに配慮して、圧着式・シール貼付等による方法で「秘匿措置」が設けられることが多いようです。

しかしながら、この「秘匿措置」を行っていない自治体もあるようです。

この点については、総務省の「行政苦情救済推進会議」でも問題視され、総務省自治税務局が実態調査を実施し、都道府県へ調査結果を伝達しています。

2017年(平成29年)当時においては、調査対象となった自治体のうち46.9%もの自治体が、この「秘匿措置」を行っていなかったということです。

この記事を執筆している2024年時点では、状況は改善されているようにも感じますが、この秘匿措置は地方税法上、市町村に義務付けられたものでもなく、約1,700もある市町村で十分な対応が行き渡っているとは考えにくいです。

3-4.本業の会社担当者による要素

もし仮に市町村が十分な「秘匿措置」を講じてもなお、本業の会社担当者が開封してしまう可能性を否定できません。

これをいってしまっては元も子もないような話ですが、「ばれる」リスクとしては想定しなければいけません。

おわりに

地方税法第321条の4第1項の規定により、特別徴収義務者を通じて税額の決定通知をしなければならないこととされています。また、自治体が、特別徴収義務者を2箇所以上に分けることも実際には行っていません。このような事情から、副業の存在が「ばれる」可能性が生じてしまいます。

副業としての給与支払者である事業者に対しては、その従業員から「副業の収入は、本業の会社にばれてしまうんですか?」という質問が寄せられることが予想できますが、

以上のような事情を踏まえると、

「ご自身の所得の状況、市町村の特別徴収義務者の指定の状況、市町村による『特別徴収税額決定通知書』の秘匿措置の状況、本業の会社の担当者の状況によります。」としか回答できないことになります。

副業を広く認めて優秀な人材を募る会社が増えてきているとはいえ、そうでない会社もまだまだ存在する中で、地方税法が給与所得者の経済活動の制約をなってしまうことは望ましいとは考えられません。

制度改正を求める意見があってもふさわしいのではないかも感じますが、ともかく現行の制度はこの様になってしまっていますので、副業を行うときにはこのようなリスクに配慮して臨む必要があります。

副業を行っている方、副業の方を採用されている会社の方など、西原会計事務所では広くご相談を承っておりますので、お気軽にご連絡いただければ幸いでございます。